Durante miles de años, el oro es el ultimo deposito de valor. Actualmente, el oro está infravalorado ya que hay burbujas masivas en los mercados de activos y los bancos centrales continúan imprimiendo dinero, lo que respalda estas burbujas. Esta es una situación insostenible; y cuando exploten las burbujas, el precio del oro aumentará.

El oro es el último depósito de valor, ya que es el único activo financiero aceptado a nivel mundial sin riesgo de contraparte, y ha conservado su poder adquisitivo a lo largo de la historia. A largo plazo, la estabilidad del valor del oro no tiene paralelo.

Debido a que el oro es escaso e inmutable, se ha utilizado como dinero durante miles de años. El primer uso del oro fue para adornos: joyas, regalos y artículos de prestigio.

Alrededor de 3000 aC se inventaron pesas y escalas, lo que permitió la medición precisa de materiales y el comercio mejorado. El oro se desarrolló como una reserva de valor, unidad de cuenta y símbolo de riqueza. En el año 600 a. C., se inventaron las monedas en Lidia, que ahora es Turquía, que promovió el oro para ser utilizado como moneda. En muchas civilizaciones desde entonces, el oro era oficialmente dinero o se usaba como una reserva de valor.

Desde 1971, el mundo ha estado en un estándar puro de «papel moneda» a pesar del hecho de que los billetes de banco apenas se usan hoy en día. La mayoría de las veces, lo que se usa como dinero son entradas de libros digitales. Ya sea en papel o digital, el dinero emitido por los gobiernos se conoce comúnmente como dinero fiduciario .

El precio del oro sube

Debido a que las monedas fiduciarias se pueden crear sin límites, con el tiempo su valor disminuye y, por lo tanto, el precio del oro denominado en dinero fiduciario aumenta.

En agosto de 1971, cuando se abandonaron los últimos restos del patrón oro, el precio del oro era de $ 41 dólares por onza troy. A fines de mayo de 2020, el precio del oro había alcanzado $ 1,729 dólares por onza, un aumento de más del 4,100%.

Aunque el precio del oro no sube en línea recta, siempre se ha «recuperado». Con el tiempo, el precio del oro siempre ha compensado la devaluación de las monedas fiduciarias. El poder adquisitivo del oro se ha mantenido notablemente estable a largo plazo.

El oro conserva su poder adquisitivo

Los gobiernos apuntan a precios estables de los bienes de consumo. Pero con la capacidad seductora de «imprimir» dinero, siempre crean demasiado. La moneda impresa pierde valor y los precios de los bienes de consumo suben.

Debido a que el precio del oro se mantiene al día con los precios de los bienes de consumo, el oro conserva su poder adquisitivo. Desde 1800, el poder adquisitivo del oro en los Estados Unidos ha sido notablemente estable. Se volvió más volátil después de 1971, pero ha seguido una tendencia ligeramente al alza.

Este es el poder del oro: preserva la riqueza personal y generacional.

.png)

Entonces, mientras que las monedas fiduciarias pierden su valor en relación con los bienes de consumo, el oro ha ganado en valor en relación con los bienes de consumo, y no solo en los EE. UU.

En la página de inicio de Voima Gold puede ver que desde que se creó el euro en 1999, el precio del oro en euros ha aumentado un 550%. Cuando se corrige la inflación (del precio al consumidor), el oro en la eurozona ha aumentado su poder adquisitivo en un 350% en 20 años .

%20Index%20In%20the%20Eurozone%20(1999%3D100).png)

El oro se mantiene al día con otros activos financieros

Ray Dalio, Gerente del Fondo de Cobertura, ha comparado el valor de almacenamiento en oro con las facturas del gobierno (bonos con un vencimiento inferior a un año), ya que el estándar de oro clásico se ha desmantelado gradualmente (1912). Se cree que las cuentas del gobierno son más seguras que los depósitos bancarios, aunque ambas tienen riesgo de contraparte, a diferencia del oro.

Dalio calculó los rendimientos anuales en términos reales , lo que se hace restando la inflación de las tasas de interés. El oro no tiene una tasa de interés, cuando no se presta, simplemente sube de precio. El resultado a lo largo de 100 años es que en las principales economías el rendimiento promedio anual de las facturas del gobierno fue de -0.2%, mientras que el rendimiento del oro fue de 2.2%.

El mal resultado de los billetes se debe a que están denominados en monedas que han sido fuertemente degradadas desde 1912. El dólar estadounidense, por ejemplo, perdió más del 98% de su valor frente al oro en este horizonte temporal.

En comparación con las acciones y los bonos a largo plazo, el rendimiento del oro también es impresionante. Con la reinversión de dividendos, el oro se ha mantenido a la par del mercado de valores de EE. UU. Desde 1971, y lo ha superado desde 1999. Aunque, el oro fue peor que el mercado de valores de EE. UU. Desde 2009.

Con la reinversión de intereses, el oro ha superado a los bonos del Tesoro de EE. UU. (Bonos del gobierno) desde 1971, 1999 y 2009.

El rendimiento de todos los activos en el cuadro anterior se mide por su tasa de crecimiento anual compuesta y no se corrige por inflación.

Como puede ver, la inflación está incluida en el cuadro y el «efectivo de los Estados Unidos» no se mantiene al día. Claramente, los que no poseen oro, pero tienen una cuenta de ahorro bancaria, verán disminuir su riqueza.

Cada cartera de inversiones necesita oro

Regularmente, cuando los mercados de valores colapsan, los inversores huyen al oro, lo que hace que el precio del oro aumente. Las acciones y el oro a menudo están negativamente correlacionados. Para fines de inversión, el oro es una excelente diversificación. Cuando se agrega oro a una cartera de inversiones, disminuye la volatilidad y mejora el rendimiento. Tener oro es para todos y para todas las estaciones.

El Grupo CPM calculó que se alcanza el mejor saldo riesgo-rendimiento de una cartera de inversiones cuando incluye el 20% del oro (junto a una participación igual de acciones y bonos).

Otros estudios sugieren una asignación diferente de oro. El punto óptimo depende de su horizonte de tiempo, apetito de riesgo y el tamaño de su cartera.

El futuro del oro

Como se mencionó, desde 1971 el precio del oro no ha subido en línea recta. Naturalmente, surge la pregunta, ¿es ahora un buen momento para comprar oro? Yo creo que si.

Espero que el precio del oro aumente en el futuro, porque actualmente hay enormes burbujas en los mercados de activos y los bancos centrales continúan imprimiendo dinero para respaldar estas burbujas. Solo este año, la Reserva Federal ha ampliado su balance de $ 4 billones a $ 7 billones de dólares. Se han impreso la friolera de $ 3 billones de dólares en solo 4 meses. La «relación precio / ganancias» de las acciones ha alcanzado niveles récord . No hace falta decir que esta es una situación altamente insostenible; y cuando exploten las burbujas, más inversores se convertirán en oro.

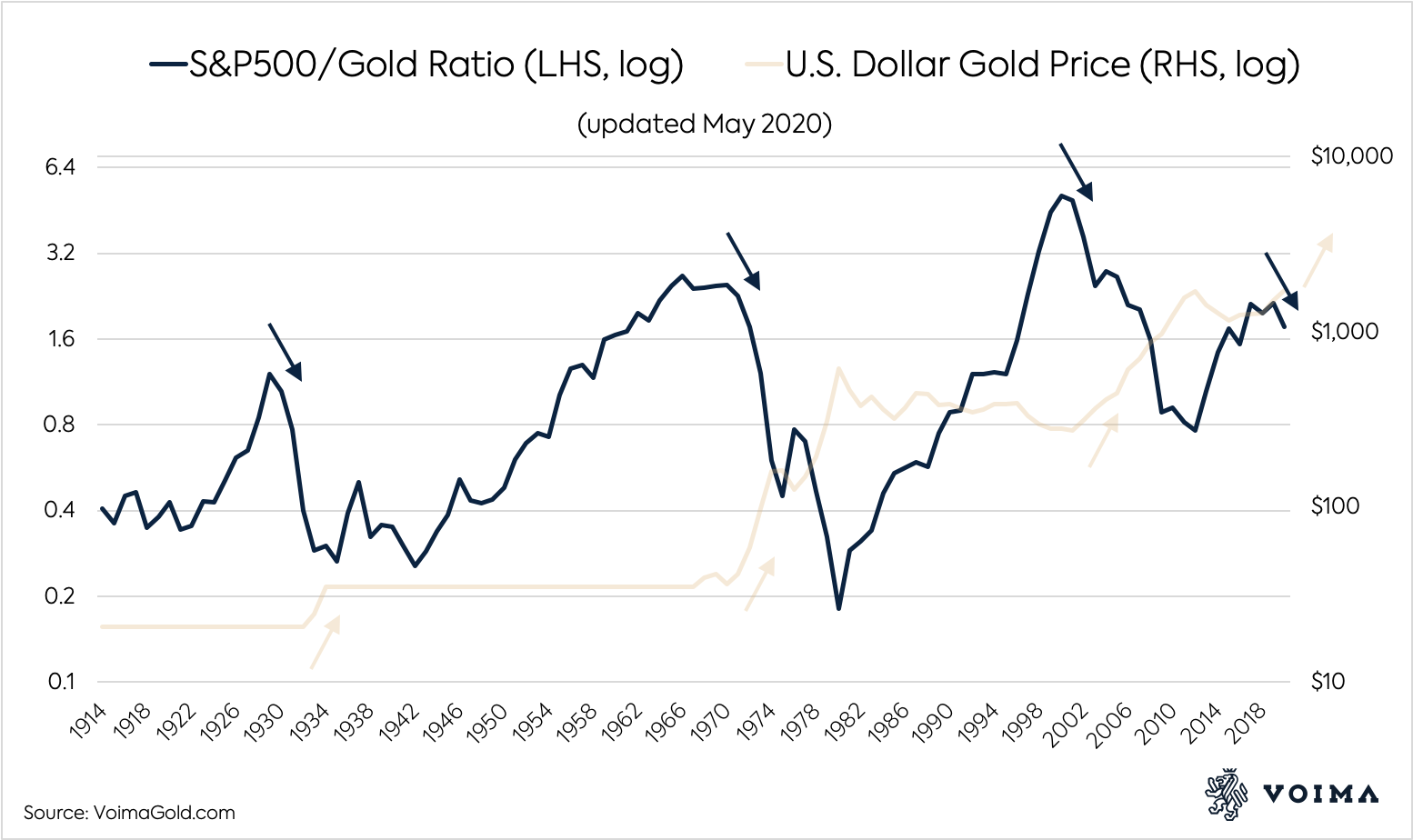

Actualmente, el mercado de valores está sobrevaluado frente al oro, como se puede ver en el cuadro a continuación. El oro superará a las acciones en los próximos años.

Desde 1971, en lugar de que el oro sea la pieza central del sistema monetario internacional, los bonos del gobierno han ocupado su lugar. Se ha invertido capital en bonos soberanos basándose en la creencia (falsa) de que están libres de riesgo. Ahora, el mercado de bonos soberanos está en una burbuja.

Una señal de la burbuja es que las obligaciones de deuda de muchos países desarrollados tienen una tasa de interés negativa. Esto refleja que estos valores están fuertemente sobrevalorados. Otra señal es que el mundo nunca ha estado tan endeudado . La deuda mundial al PIB actualmente supera el 330%.

La sobreinversión en bonos soberanos, incentivada por los bancos centrales, ha llevado a los gobiernos a endeudarse más allá de sus posibilidades. Para estos países, su deuda con los niveles del PIB se está disparando y son insostenibles. En los años venideros, los niveles de deuda global solo pueden reducirse mediante la reestructuración de la deuda o la inflación , y ambos son optimistas para el oro.

Los datos que me proporcionó el Grupo CPM muestran que en 1960 el oro constituía el 5% de todos los activos financieros mundiales. A finales de 2019, este porcentaje era del 0,52%. Hay una gran ventaja para el oro. En términos nominales y, aunque en menor medida, también en términos reales.

La amenaza de los rescates bancarios

Por último, pero no menos importante, una seria amenaza para los ahorros fiduciarios de las personas en los bancos comerciales son los «rescates». En 2014, la Unión Europea adoptó la Directiva de recuperación y resolución del Banco . Las reglas implementadas dictan que cuando un banco se vuelve insolvente, los accionistas y acreedores de los bancos pagan los costos a través de un mecanismo de rescate.

El dinero retenido en los bancos es técnicamente un préstamo al banco. Esto convierte a los depositantes en «acreedores no garantizados» del banco. Según las reglas actuales, cuando el banco se declare insolvente, se incautarán depósitos para salvar al banco. Fuera de la UE, las reglas de rescate también se han implementado.

La razón por la cual las personas todavía mantienen grandes sumas de dinero fiduciario en los bancos es porque muchos no son conscientes de los riesgos.

Conclusión

Arriba hay una lista de razones por las que tiene sentido poseer oro. El oro es el último depósito de valor y ofrece protección contra la inflación causada por la imprudente impresión de dinero por parte de los bancos centrales. Actualmente, los gobiernos quieren inflación, ya que políticamente es la forma más fácil de reducir la carga de la deuda. El 7 de mayo de 2020, Ray Dalio escribió : «Imprimir dinero es la forma más conveniente, menos comprendida y más común de reestructurar las deudas».

El mercado de valores está actualmente sobrevaluado, ya que el crecimiento económico en todo el mundo se está derrumbando debido a la crisis de la corona. Los índices bursátiles aún no se han corregido, porque tienen un alto nivel de dinero recién impreso. El 24 de junio de 2020, el administrador de dinero Jesse Felder escribió (basado en cálculos), «la desconexión actual entre los precios de las acciones y las ganancias sostenibles es, de hecho, mayor que cualquier cosa que hayamos visto en la historia moderna». Por lo tanto, creo que el oro tendrá un mejor desempeño que las acciones en los próximos años.

El oro sigue siendo una inversión atractiva, incluso después de que los precios subieron a máximos de varias semanas, cuando el martes 23 de junio su precio fijado en 1.767 dólares la onza alcanzó cotas no recordadas desde el 12 de octubre de 2012. Ya desde el inicio de semana la onza de oro madrugó por encima de los 1.755 dólares, llevándose cerca del máximo de varios años por encima de los 1.764 dólares que se alcanzó el pasado 18 de mayo.

El aumento en los precios coincidió con un rebrote récord en los casos de coronavirus a nivel mundial y un gran salto en las entradas de oro para el fondo cotizado en bolsa SPDR Gold Shares el viernes, según un informe de Hussein Sayed, estratega jefe de mercado de Forextime FXTM que cita Allen Sykora.

Tomado de https://www.voimagold.com/

¿Quieres saber más?

Déjanos tus datos, uno de nuestros expertos se pondrá en contacto contigo lo antes posible.